INFORMACJA O REALIZOWANEJ STRATEGII PODATKOWEJ

ZA ROK PODATKOWY 2022

Niniejszy dokument stanowi realizację przez Sarantis Polska S.A. z siedzibą w Piasecznie (dalej: „Spółka") obowiązku wynikającego z art. 27c ustawy z dnia 15 lutego 1992 r. o podatku dochodowym od osób prawnych (Dz. U. z 2020 r., poz. 1406, tekst jedn. z późn. zm., dalej: „CIT") za rok podatkowy trwający od 1 stycznia 2022 r. do 31 grudnia 2022 r.

Sarantis Polska S.A. jest częścią Grupy Sarantis, zajmującą się, w przeważającej mierze, produkcją oraz dystrybucją produktów kosmetycznych i artykułów gospodarstwa domowego.

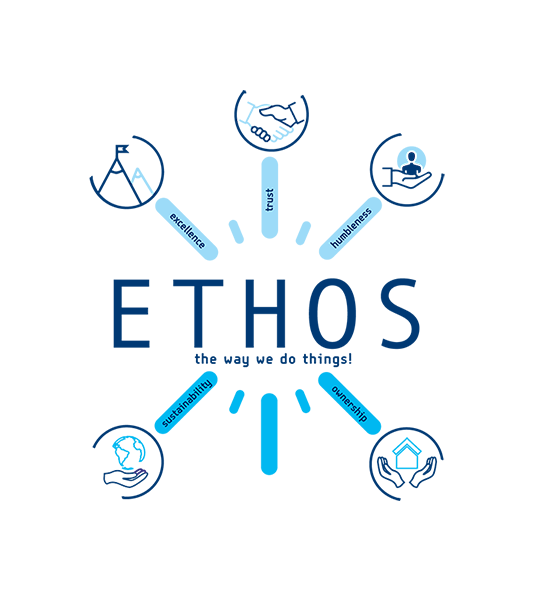

Jako część międzynarodowej grupy, Spółka przestrzega i postępuje zgodnie z zasadami, kodeksem postępowania i politykami obowiązującymi w Grupie Sarantis.

Strategia podatkowa Spółki polega na:

- wypełnianiu wszystkich wymogów prawnych oraz składaniu wszystkich odpowiednich deklaracji podatkowych i dokonywaniu wszystkich płatności podatków, zgodnie z obowiązującym w Polsce prawem;

- dążeniu do wykorzystania dostępnych ulg i zachęt podatkowych w sposób zgodny z celami polityki publicznej;

- przestrzeganiu odpowiednich procesów związanych z zarządzaniem ryzykiem podatkowym oraz zapewnieniu nadzoru Zarządu nad przestrzeganiem tych procesów.

Jednym z priorytetów funkcjonowania Spółki jest traktowanie rozliczeń podatkowych jako kluczowych zagadnień z zakresu odpowiedzialności przedsiębiorstwa. Działania Spółki w tym obszarze prowadzone są z zachowaniem należytej staranności przez pracowników o wysokich kwalifikacjach merytorycznych.

Biorąc pod uwagę skalę działalności i wielkość zobowiązań podatkowych Sarantis Polska S.A., mogą od czasu do czasu pojawiać się ryzyka związane z interpretacją przepisów prawa podatkowego z uwagi na ich skomplikowany charakter. Spółka aktywnie identyfikuje, ocenia, monitoruje i zarządza tym ryzykiem, aby zapewnić, że wypełnianie obowiązków podatkowych pozostaje w zgodzie z celami Spółki. Procesy zarządzania ryzykiem podatkowym w Spółce są dostosowane do procedur i polityk kontroli obowiązujących w całej Grupie Sarantis i mają na celu wypełnienie wszystkich obowiązków podatkowych wynikających z przepisów prawa podatkowego w rozumieniu art. 3 pkt 2 Ordynacji podatkowej. W przypadku zidentyfikowania ryzyka podatkowego, Spółka podejmuje działania mające na celu ograniczenie tego ryzyka, co zapewnia stosowanie procedur zarządzania ryzykiem oraz dialog z polskimi organami podatkowymi. W przypadku wystąpienia istotnych niepewności lub złożonych problemów w odniesieniu do danego ryzyka, Spółka może korzystać z usług doradców podatkowych.

Kierując się treścią oraz wymogami wskazanymi w art. 27c ust. 2 ustawy o podatku dochodowym od osób prawnych (Dz. U. z 2020 r., poz. 1406) Spółka pragnie złożyć następujące oświadczenia:

- Informacja o stosowanych przez Spółkę procesach oraz procedurach dotyczących zarządzania wykonywaniem obowiązków wynikających z przepisów prawa podatkowego i zapewniających ich prawidłowe

Spółka posiada stosowne procedury i procesy umożliwiające zarządzanie wykonywaniem obowiązków podatkowych – w szczególności procedurę dotyczącą przeciwdziałania niewywiązywaniu się z obowiązku przekazywania informacji o schematach podatkowych.

- Informacja o stosowanych przez Spółkę dobrowolnych formach współpracy z organami Krajowej Administracji Skarbowej.

Spółka nie uczestniczyła w żadnej z dobrowolnych form współpracy z organami Krajowej Administracji Skarbowej.

Niezależnie od tego, Spółka w sposób transparentny i wiarygodny współpracuje z organami podatkowymi, udzielając wszelkich wymaganych informacji i wyjaśnień w zakresie rozliczeń podatkowych.

- Informacje odnośnie realizacji przez Spółkę obowiązków podatkowych na terytorium Rzeczpospolitej Polskiej, wraz z informacją o liczbie przekazanych Szefowi Krajowej Administracji Skarbowej informacji o schematach podatkowych, o których mowa w art. 86a § 1 pkt 10 Ordynacji podatkowej z podziałem na podatki, których dotyczą.

Spółka terminowo i zachowaniem należytej staranności realizowała obowiązki podatkowe na terytorium Rzeczpospolitej Polskiej, które wynikają z obowiązujących przepisów prawa. Jednocześnie Spółka nie przekazała Szefowi Krajowej Administracji Skarbowej żadnej informacji o schematach podatkowych, ze względu na brak istnienia schematów podatkowych, które wymagałyby takiej notyfikacji.

- Informacje o transakcjach z podmiotami powiązanymi w rozumieniu art. 11a ust. 1 pkt 4 CIT, których wartość przekracza 5% sumy bilansowej aktywów w rozumieniu przepisów o rachunkowości, ustalonych na podstawie ostatniego zatwierdzonego sprawozdania finansowego Spółki, w tym podmiotami niebędącymi rezydentami podatkowymi Rzeczpospolitej Polskiej.

Spółka była zaangażowana w transakcje z podmiotami powiązanymi polegające na zakupie towarów oraz udzieleniu pożyczki, których wartość przekroczyła 5% sumy bilansowej aktywów w rozumieniu przepisów o rachunkowości, ustalonych na podstawie ostatniego zatwierdzonego sprawozdania finansowego.

- Planowane lub podejmowane przez Spółkę działania restrukturyzacyjne mogące mieć wpływ na wysokość zobowiązań podatkowych podatnika lub podmiotów powiązanych. Spółka nie prowadziła i nie planowała prowadzić działań restrukturyzacyjnych, które mogłyby wpłynąć na wysokość jej zobowiązań podatkowych lub zobowiązań podatkowych jednostek powiązanych.

- Informacje o złożonych przez Spółkę wnioskach o wydanie ogólnej interpretacji podatkowej.

Spółka nie złożyła wniosków o wydanie ogólnej interpretacji podatkowej, o której mowa w art. 14a § 1 OP.

- Informacje o złożonych przez Spółkę wnioskach o wydanie interpretacji przepisów prawa podatkowego.

Spółka w 2022 r. nie składała wniosków o wydanie interpretacji przepisów prawa podatkowego, o której mowa w art. 14b OP.

- Informacja o złożonych przez Spółkę wnioskach o wydanie wiążącej informacji stawkowej.

Spółka w 2022 r. nie składała wniosków o wydanie wiążącej informacji stawkowej, o której mowa w art. 42a ustawy z dnia 11 marca 2004 r. o podatku od towarów i usług (Dz. U. z 2020 r., poz. 106, tekst jedn. z późn. zm.).

- Informacje o złożonych przez Spółkę wnioskach o wydanie wiążącej informacji akcyzowej.

Spółka w 2022 r. nie składała wniosków o wydanie wiążącej informacji akcyzowej, o której mowa w art. 7d ust. 1 ustawy z dnia 6 grudnia 2008 r. o podatku akcyzowym (Dz. U. z 2020 r., poz. 722, tekst jedn. z późn. zm.).

- Informacje dotyczące dokonywania rozliczeń podatkowych Spółki na terytoriach lub w krajach stosujących szkodliwą konkurencję podatkową.

Spółka nie dokonywała rozliczeń podatkowych na terytoriach lub w krajach stosujących szkodliwą konkurencję podatkową wskazanych w aktach wykonawczych wydanych na podstawie art. 11 j ust. 2 CIT i na podstawie art. 23v ust. 2 ustawy z dnia 26 lipca 1991 r. o podatku dochodowym od osób fizycznych (Dz. U. z 2020, poz. 1426, tekst jedn. z późn. zm.) oraz w obwieszczeniu ministra właściwego do spraw finansów publicznych wydanym na podstawie art. 86a § 10 Ordynacji podatkowej.